Serve una consulenza? Questo è il posto giusto.

Trova un prodotto di investimento

Al numero 058 358 71 11.

Come funziona Smart Invest

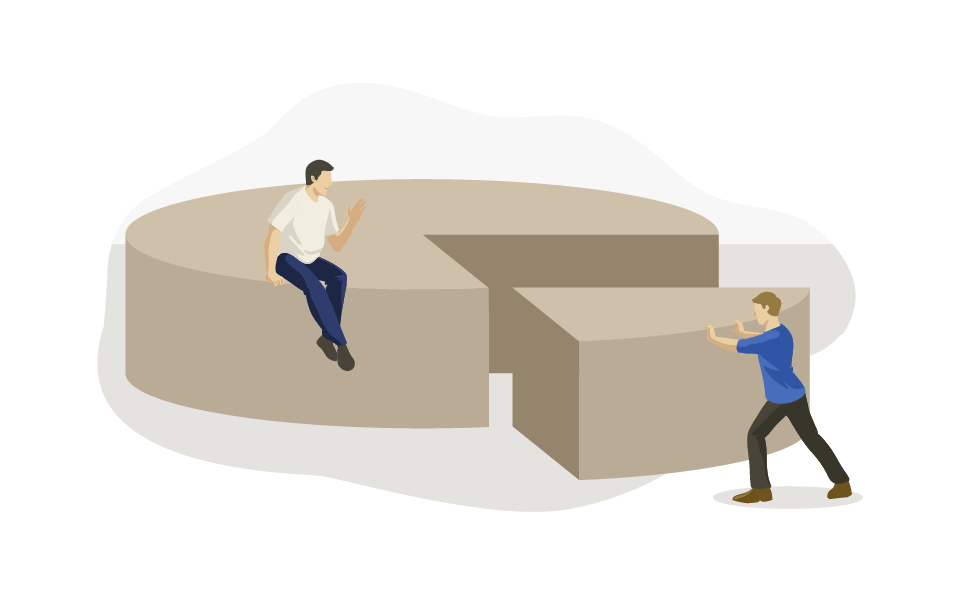

Sono tante le domande sul futuro e sulla tutela previdenziale. Di quanta sicurezza ho bisogno? Che opportunità di rendimento voglio avere? Smart Invest è una soluzione previdenziale con due componenti: la componente legata a tasso di interesse, che offre sicurezza, e la componente legata a fondi, che offre opportunità di rendimento. La ripartizione del premio in queste due componenti prende il nome di «pacchetto di premio». Con l’aiuto dei nostri consulenti potete individuare il pacchetto di premio che fa per voi sulla base del vostro profilo di investitore. E se la vostra situazione di vita cambia, potete modificare anche il pacchetto di premio.

Il tasso di interesse della componente legata a tasso di interesse viene verificato ed eventualmente modificato ogni cinque anni. Questo significa che se gli interessi tornano a salire aumenta anche il rendimento sui vostri risparmi, mentre è previsto un valore minimo al di sotto del quale il tasso di interesse non può scendere.

La componente legata a fondi vi consente di sfruttare le opportunità di rendimento offerte da investimenti in fondi promettenti. Potete optare per il nostro portafoglio di fondi («Allianz fund portfolio dynamic») oppure selezionare individualmente singoli fondi azionari.

Se siete giovani e avete ancora molti anni per investire i vostri risparmi, potete sfruttare le opportunità di rendimento sul lungo periodo. Se invece siete prossimi alla pensione, probabilmente ritenete più importante una pianificazione sicura. In questo caso, potete trasferire sempre più capitale previdenziale nella componente legata a tasso di interesse per beneficiare di una sicurezza maggiore.

Potete però scegliere di ripartire il vostro avere in modo del tutto diverso, come voi preferite. Tenete presente che una ridistribuzione dalla componente legata a tasso di interesse alla componente legata a fondi può comportare l’applicazione di una deduzione per rischio interessi conforme al mercato secondo quanto disposto dalla FINMA.

Possibilità di configurare liberamente il prodotto

Esenzione dal pagamento dei premi

Vantaggi fiscali

Sicurezza per chi resta

Informazioni principali

Scorri per vedere di più

| Tipo di assicurazione | Smart Invest è un'assicurazione sulla vita con una componente legata a tasso di interesse e una componente legata a fondi. | |

| Premi |

|

|

|

Età limite e durata dell'assicurazione (donne / uomini) |

Età alla stipula (in anni) |

18-60 (pilastro 3a) |

| Età alla scadenza (anni) |

60-70 (pilastro 3a) |

|

| Durata contrattuale (anni) |

10-52 (pilastro 3a) |

|

Scorri per vedere di più

|

In caso di vita |

|

|

In caso di decesso |

|

|

In caso di incapacità di guadagno |

|

Scorri per vedere di più

|

In caso di incapacità di guadagno |

|

|

In caso di decesso |

|

Scorri per vedere di più

|

Pacchetto di premio |

Possibilità di scegliere il pacchetto di premio e di modificarlo ad ogni scadenza di premio.

Allianz può modificare i pacchetti di premio disponibili.

|

|

Componente legata a fondi |

|

|

Componente legata a tasso di interesse |

All'inizio del contratto viene fissato un tasso di interesse tecnico, che viene verificato ogni cinque anni sulla base di un modello pattuito per contratto ed eventualmente modificato per i premi futuri a seconda dell'andamento del mercato. All'inizio del contratto viene inoltre fissato un valore minimo oltre il quale il tasso di interesse tecnico non può scendere. |

|

Clausola beneficiaria |

|

|

Altri vantaggi dell'assicurazione vita |

|

|

Costituzione in pegno, cessione e prestito su polizza |

|

|

Indicizzazione del premio 3a |

|

Scorri per vedere di più

|

Rischio degli investimenti in fondi |

L’investimento nella componente legata a fondi aumenta le opportunità di rendimento. |

|

Offerta di fondi |

L'elenco aggiornato dei fondi disponibili è consultabile online alla pagina allianz.ch/offerta-fondi. |

PERCHÉ SCEGLIERE ALLIANZ

- Ogni cinque anni il tasso di interesse della componente legata a tasso di interesse della vostra assicurazione viene sottoposto a verifica ed eventualmente adeguato alla situazione di mercato per i premi successivi. Così, se il livello dei tassi di interesse aumenta, potete beneficiarne.

- In Svizzera sono circa un milione i privati e oltre 125 000 le aziende che si affidano, in ogni fase della loro esistenza, alla consulenza e ai prodotti assicurativo-previdenziali di Allianz Suisse. Una fitta rete di sedi ed agenzie (oltre 110) garantisce una presenza capillare in ogni regione della Svizzera. Allianz Suisse è parte del gruppo internazionale Allianz, presente in oltre 70 Paesi distribuiti in tutti i continenti.

- Allianz sa assumersi con convinzione determinate responsabilità e si impegna per un futuro sostenibile. A riprova di questo il fatto che il Gruppo Allianz figura tra i leader mondiali del settore assicurativo nel prestigioso Dow Jones Sustainability Index.

COPERTURE OPZIONALI

Capitale supplementare per il caso decesso

Tutela del reddito

PER CHI CERCA

INFORMAZIONI PRECISE

Domande frequenti e risposte

Per scopi di marketing e informazione

Il presente documento è una comunicazione di marketing di Allianz Suisse. Prima di decidere per un prodotto, consigliamo sempre una consulenza / analisi previdenziale che tenga conto della propria situazione previdenziale. La presente pubblicazione ha scopo puramente informativo e non costituisce in alcun modo una consulenza, un’offerta o un invito all’acquisto o alla vendita.

Il presente documento è stato redatto da Allianz Suisse (Zurigo), società autorizzata e regolamentata dall’Autorità di vigilanza sui mercati finanziari (FINMA).

Qui è disponibile il foglio informativo di base per le soluzioni previdenziali con investimento in fondi: allianz.ch/foglio-info-di-base.

La troviamo con una consulenza individuale.

Allianz Plus

Di quanta previdenza ha bisogno una persona?

Assicurazioni sulla vita legate a fondi

Assicurazione di risparmio Flex Saving